Кои банки дават най-високи лихви по депозити през 2018 година?

Въпросът е напълно безсмислен, тъй като най-високите лихви по депозитите през 2018 са много под нивото на инфлацията. Това значи, че влагайки пари в банков депозит, не само не получавате доходност, но и реално губите пари. И все пак, за много хора депозитът си остава предпочитан пред инвестициите, заради гаранцията от Фонда за гарантиране на влоговете в банките. Затова реших да прегледам кои са най-добрите предложения за депозити на банките в момента. Така, ако все пак държите да вложите парите си в банков депозит, ще получите най-високата лихва, колкото и нищожна да е тя.

Кои банки дават най-високи лихви по депозитите?

Първо да отговорим принципно на този въпрос. Това са онези банки, които или изпитват нужда от пари, за да отговорят на минималните изисквания на БНБ или могат да дават кредити срещу по-висока от средната лихва на рискови кредитополучатели или прикрити свързани лица. Иначе казано и при банките е спазен основния принцип във финансите – лихва и риск вървят ръка за ръка.

Всички знаем коя беше банката, която даваше най-висок лихвен процент по депозитите – КТБ. Всички знаем и какво се случи с нея и защо. Фондът за гарантиране на влоговете в банките (ФГВБ) върна парите на вложителите с депозити до 100,000 евро. Онези, които са били достатъчно неразумни да вложат повече от тази сума, загубиха всичко над гарантирания минимум. Важно е да отбележим, че от затварянето на банката на 20.06.2014, до началото на изплащането на гарантираните депозити на 04.12.2014 минаха над 5 месеца. През това време вложителите нямаха достъп до парите в депозитите си. Хубаво е да го знаете, за да не смятате, че ако парите от депозит ви потрябват може да ги получите веднага, най-много да изгубите лихвата.

Единствената хубава тенденция при депозитите е, че някои банки вече разбират, че конкуренцията на P2P платформите става все по-сериозна и се опитват да намалят разходите си за обслужване. Те предлагат по-добри лихви по депозити, открити онлайн. Всъщност, най-високите лихвени проценти в момента са за открити онлайн депозити. Съвсем отделен въпрос е колко “високи” са те.

Какви са лихвените проценти по депозитите през 2018?

Лихвените проценти за депозити в момента варират от 0.05 до 0.9% годишно. През 2018, всички банки дават лихва по депозит по-малка от 1%. Това значи, че ако внесете 10,000 лева за една година ще получите лихва между 5 и 90 лева. Ако вземете, че пропуснете датата на падежа, таксата която ще платите, за да изтеглите парите си е между 0,3 и 0,5% или от 30 до 50 лева. Тоест реалната доходност на депозит за една година ще е между -45 (минус!) и 40 лева.

Най-големите банки като Банка ДСК, Уникредит Булбанк и ОББ предлагат депозити с лихва от 0,05 – 0,1% годишно. Сами може да прецените дали си заслужава.

Банките не искат депозити

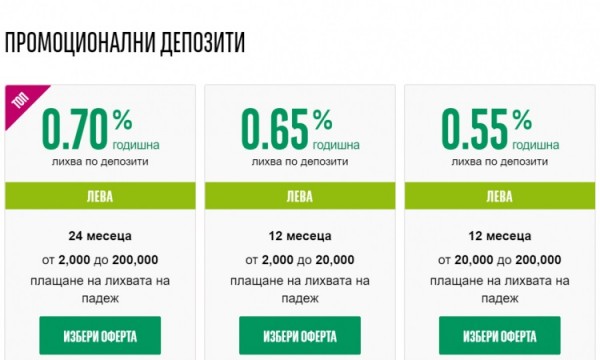

Освен отблъскващо ниските лихвени проценти, повечето банки налагат и други ограничения, за да намалят депозитната си база. Тяхната цел е да спечелят от такси повече, отколкото ще платят като лихва. Затова промоцират основно депозити с малки суми. Много често промоциите са само за нови клиенти и ограничени до един депозит на клиент. Идеята на банката е да се привлече клиента и да му се предлагат други услуги, от които банката да има печалба. Банките до такава степен не искат парите ви, че обявяват по-нисък лихвен процент при по-големи суми. Пример за това е онлайн депозит с бъдеще на БНП Париба, който е с годишна лихва 0.65% за суми до 20,000 лева и 0.55% за по-големи суми. Предложението важи само за новопривлечени средства и е ограничено до един депозит на клиент.

Очевидно е, че банките не искат вашите пари. Ако все пак, искате да ги държите на депозит, да видим какви са най-добрите предложения.

Кои са най-изгодните депозити в момента?

Тъй като лихвите са на исторически ниски нива, вече няма накъде да падат. Може би ще се задържат ниски още 1-2 години и ще започнат да се повишават. Затова ще разгледаме основно 12 месечни депозити. По-дългото блокиране на пари не си заслужава при тези ниски лихви. Ще разгледаме също само депозити в лева, тъй като те са предпочитани от хората. Ограничаваме се до левове и защото разходите за превод, внасяне и теглене на валута в банките биха изяли напълно минималната доходност.

Кой дава най-високи лихви по депозити през 2018?

Ето най-добрите 5 предложения на банките за депозити с висока лихва:

- БАКБ – Онлайн депозит за 12 месеца с годишна лихва 0.9%

- ПИБ – Fibank – Електронен депозит “Моят депозит” за 12 месеца с годишна лихва 0.85%

- DBank – Промоционален “ВИП Депозит” за 12 месеца с годишна лихва 0.7%

- TBI Банк – Депозит “Привилегия” за 12 месеца с годишна лихва 0.7%

- БНП Париба – Промоционален Онлайн депозит за 12 месеца с годишна лихва 0.65% от 2000 до 20,000 лева

Какви са най-изгодните депозити в момента?

Най-добри предложения в момента са онлайн депозитите. Те изискват да откриете депозита си онлайн и да преведете парите по него по банков път. Така банките, подобно на финтех компаниите, намаляват разходите за обслужване на клиента и дават малко по-висока лихва, за да привлекат този тип клиенти. Те разбират, че бъдещето е на клиентите, които се обслужват сами и дистанционно. И ги искат за себе си. Затова предлагат по-високи лихви по депозити, направени през интернет.

Забележете, че три от петте най-добри предложения в момента са за онлайн депозити. Хубаво е, че банките се движат в тази посока. БАКБ и БНП Париба са пионери в онлайн обслужването и не развиват клонова мрежа. ПИБ също имат традиции в онлайн обслужването. Другото, което прави впечатление, че три от петте банки, даващи най-високи лихви по депозити, са малки банки – БАКБ, DBank и TBI Bank.

Важно е да отбележим, че БНП Париба e клон на най-голямата френска банка. При нея гаранцията по депозитите се дава от френския фонд за гарантиране на депозитите. Това от една страна е добре, тъй като българския фонд за гарантиране на влоговете в банки е доста изпразнен след КТБ. От друга обаче, БНП Париба са огромна банка. За мен поне, не е ясно как и до колко френският фонд може да покрие влоговете ѝ, ако се наложи, нито дали ще има банка в България, която да обслужва тези плащания или ще се наложи да си направите непредвидена разходка до Франция.

Кой депозит бих избрал аз?

Накратко – никой. При тези лихви, аз не бих губил пари от депозит. Предпочитам да държа пари в разплащателна сметка и да инвестирам всичко, надхвърлящо 3-6 месечните ми разходи. Според мен, има достатъчно добри алтернативи с много по-висока доходност и напълно приемлив риск. Предпочитани от мен инвестиции като съотношение доходност и риск са P2P платформите за инвестиране в кредити, имоти и облигации. Друг любим актив са акциите на компании, плащащи добри дивиденти.

Ако все пак трябва да избера, бих се спрял на предложенията на ПИБ и БНП Париба. В случай, че сумата е по-голяма от 20,000 лева бих ги разпределил между двете. Но това бих направил аз. Какво ще направите вие, е изцяло ваша отговорност.

Колко сигурна е гаранцията по депозитите?

Обичам да казвам, че гаранции няма. Особено във финансите. Всичко, което се нарича гаранция, реално е просто обещание. Важно е да прецените кой го дава, до колко може да го изпълни и при какви обстоятелства не би могъл да го направи. В случая, обещанието е на Фонда за гарантиране на влоговете в банките (ФГВБ) и то е, че при фалит ще покрие всички влогове до 100,000 евро във фалиралата банка. Да видим дали ФГВБ е в състояние да изпълни това обещание.

Колко са депозитите в банките?

Според данните на БНБ към края на Юли 2018 депозитите в банковата системата са 88 милиарда лева. Десетте най-големите банки по активи, в милиарди лева, са:

- Уникредит Булбанк – 15,7 млрд. лева депозити

- Банка ДСК – 10,88 млрд. лева депозити

- Обединена Българска Банка (ОББ) – 9,34 млрд. лева депозити

- Първа инвестиционна банка (ПИБ) – 7,98 млрд. лева депозити

- Пощенска банка – 6,4 млрд. лева депозити

- Райфайзенбанк – 6,25 млрд. лева депозити

- Сосиете Женерал Експресбанк – 5,84 млрд. лева депозити

- Централна кооперативна банка (ЦКБ) – 4,9 млрд. лева депозити

- Банка Пиреос – 2,8 млрд. лева депозити

- Алианц Банк България – 2,44 млрд. лева депозити

Общо 16 от банките в страната имат активи за над 1 млрд. лева, показват данни на БНБ. Хубавото е, че поне според стрес тестовете на БНБ в момента, всички банки от Топ 10 са стабилни.

Колко са парите във Фонда за гарантиране на влоговете в банките?

Според отчетите на ФГВБ в него има малко над 2,1 млрд. лева, от които 500 милиона са депозирани в БНБ, а 1,6 милиарда са заеми от МФ, ЕБВР и МБВР. Тези заеми се дължат на покриването на гаранцията на депозитите в КТБ и се изплащат от ФГВГ от вноските, които получава от банките. Тези вноски са между 150 и 250 милиона годишно. Както се вижда с наличните 2,1 млрд. лева, ФГВБ не би могъл да гарантира изцяло депозитите на нито една банка в топ 10. Не са ясни и перспективите да си осигури заем при нужда, тъй като вече има над 1,6 млрд. заем от институциите, които могат да му отпуснат такъв.

При евентуален фалит на банка от топ 10, вероятно правителството би подпомогнало ФГВБ, но това съвсем не е сигурно. Много са неизвестните. Зависи каква точно би била политическата ситуация, както и какво биха предпочели управляващите в един такъв момент. Политическата цена да не бъде изпълнена гаранцията по депозитите е висока, тъй като почти сигурно води до банкова паника. Не е ниска, обаче и политическата цена на решението да се плати за глупостта на група вложители с парите на всички данъкоплатци. Най-вероятно, по-малкото зло ще е да се плати гаранцията по депозитите.

Важно е да се знае, че гаранцията по депозитите не е абсолютна, нито напълно обезпечена, но заради политическата и икономическа цена на неспазването ѝ, е възможно най-сигурното нещо, съществуващо във финансите.

Какви са алтернативите на депозитите?

Алтернативите на депозита са инвестициите. Разумните и добре обмислени инвестиции. Разпределянето на парите в различни по доходност и степен на риск инвестиции е най-добрия подход. Ако различните активи нямат висока степен на корелация, още по-добре. Няколко пъти съм споделял, че по мое мнение, инвестирането в P2P кредити е добра инвестиция с много добра доходност и разумен и управляем риск. Това е моето мнение. Не е препоръка за инвестиция. Къде да инвестирате вашите пари, решавате самите вие.

В какво да инвестираме?

На този въпрос всеки трябва да си отговори сам. Не съществува инвестиция, която да е подходяща за всички. Има обаче, няколко неща, по които да познаете добрата инвестиция.

Едното е, че инвестицията, за която всички говорят, най-вероятно вече не е добра. Спомнете си биткоин през декември 2017, когато за него се говореше в сутрешните блокове на националните телевизии. Спомнете си акциите през 2007, петрола през 2008, имотите през 2008 и златото през 2012. Ако една инвестиция е популярна, то тя рядко е добра.

Друго важно нещо е, че инвестицията трябва да е разбираема. Няма нищо сложно в идеята да дадеш заем срещу лихва. Или неразбираемо в идеята да откупиш част от заем, който някой вече е отпуснал и да получиш съответната част от лихвата по него. Има два подхода за инвестиране в P2P кредити и те са представени в двете български платформи Klear и Iuvo. Подробни обяснения как работи инвестирането има на техните сайтове – за Klear и за Iuvo.

По мое мнение, P2P кредитите са добра инвестиция, защото едва ли повече от 30-50,000 души у нас изобщо са чували за тях. Инвеститорите в P2P платформите у нас са по-малко от 10,000. Лесни са за разбиране и не изискват сериозни усилия, за да се възползвате от тях. Затова и направих vivainvest.eu, където споделям личен опит в тази област, тъй като съм убеден, че в момента сме свидетели на бъдещото развитие на финансите.

Алтернатива с доходност от 6.75% и висока ликвидност

Най-близката алтернатива на депозит е Bondora Go&Grow, носеща 6.75% лихва и възможност за незабавно теглене, без да се губи лихвата. Тя е най-близка до депозит – не изисква никакви усилия е подходяща за хора без никакъв опит. Убеден съм, че когато става въпрос за пари, всеки сам трябва добре да прецени всички рискове и доколко дадените обещания са реалистични и изпълними. Затова съм разгледал в детайли всички условия на Bondora Go&Grow и свързаните с инвестицията рискове.

Препоръката ми е да вложите парите си, само след като се запознаете с детайлите и решите, че това наистина е добро предложение за вас. В допълнение може да получите малък бонус от 5 евро при първоначалната регистрация за Bondora Go&Grow. Подробен анализ на всички параметри и рискове на тази инвестиция може да прочетете на vivainvest.eu.

Доходност от 11,83% годишно носи инвестиция в Mintos

Личното ми мнение за Mintos е, че това е най-добрата P2P платформа, достъпна за инвеститори от България. Ако не ви е достатъчно, можете да видите обективните цифри за Минтос. Сигурен съм, че те ще ви убедят. Детайлен анализ на всички параметри и рискове на тази инвестиция може да прочетете тук.

Ако смятате, че това предложение е подходящо за вас и рискът си заслужава, може да се инвестирате в Mintos. Ще получите бонус 1% допълнителна доходност, върху инвестираната сума за първите 90 дни, ако се регистрирате от тук . Надявам се да останете доволни от резултатите си като мен.

Основните характеристики на достъпните за български инвеститори P2P платформи, с техните предимства и недостатъци, може да видите в раздел “P2P платформи“.

Инвестирайте разумно

Не сте забравили, че аз не съм инвестиционен консултант, а доморасъл инвеститор, нали? Този материал има аналитичен характер и разглежда инвестиционни възможности, които може да не са подходящи за вас. Написаното по никакъв начин не е и не бива да се приема, като препоръка за инвестиция!

Не забравяйте, че за разлика от депозитите, които са гарантирани от ФГВБ, инвестицията не е гарантирана! Прочете повече и се запознайте с рисковете на vivainvest.eu. Ако не ви е достатъчно потърсете още информация. Има много мнения за P2P инвестициите и отделните платформи. Прочетете ги. Преценете риска.

Вие и само вие сте отговорни за вашите инвестиционна решения. Лично за себе си, аз съм преценил, че рискът е минимален и си заслужава. Опита ми в инвестирането в P2P кредити е изцяло положителен. Отношението доходност/риск напълно ме устройва. Дали това е така за вас, решете сами.

Още новини от Казанлък:

Без какво не може на един абитуриентски бал?

РепорТИ за Казанлък

Обяви от Казанлък:

Кингс Валей Медикъл и СПА хотел търси да назначи Сервитьори и Бармани

Кингс Валей Медикъл и СПА хотел търси да назначи СЛУЖИТЕЛИ в отдел „Храни и напитки“ (заведенията на хотела) на...

“Аквапарк “ Овощник търси да назначи персонал за предстоящия летен сезон

“Аквапарк “ Овощник, търси да назначи персонал за предстоящия летен сезон: Готвачи/ топла и студена кухня/, спасители,бармани,...

Фирма ”Мед Метал” търси да назначи работник в сферата на вторичните суровини и работник за Автоморга

Фирма ”Мед Метал” на разклона за гр.Крън, търси да назначи работник в сферата на вторични суровини и работник...

Нова Ф 49 търси да назначи Касиер

Стани част от екипа на строителен търговски център Нова Ф 49 на позиция касиер. Ако сте положително настроени...

Ню Йорк Пъб гр.Казанлък търси да назначи сервитьори, пицари и помощник кухня

Ню Йорк пъб гр.Казанлък, търси да назначи сервитьори, пицари и помощник кухня. За информация на място в Ню Йорк...